界面新闻记者 | 张艺

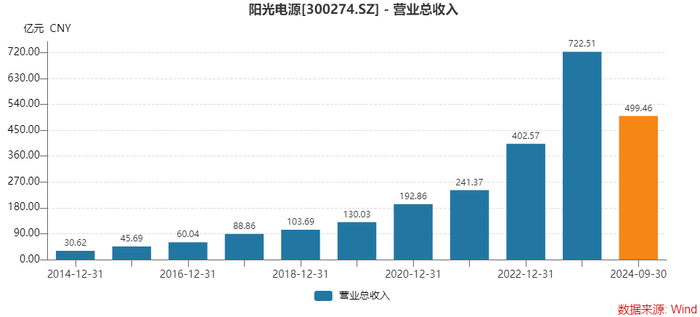

光储龙头阳光电源(300274.SZ)尽管营收仍保持着增长势头,但增幅已降至个位数,也是上市以来的最低增幅。

11月1日,阳光电源股价低开低走,后跌幅收窄,全日下跌2.67%,收于88.20元/股,最新市值1,829亿元。

在三季报的业绩说明会上,多达六百余位投资者参与交流。阳光电源董秘陆阳表示,今年行业增速有所放缓,储能业务“今年第三季度的发货的收入确认会延后到四季度或明年”, “今年完成年初目标问题不大,明年的出货目标尚待研讨”。

为何应收账款、存货余额、财务费用等大幅增加,经营净现金流又为何大幅下降,公司财务总监田帅对这些重点财务指标变动进行了说明。

三季度净利润同比环比均在下滑

10月31日晚间披露的三季报显示,阳光电源前三季度实现营业收入499.46亿元,同比增长7.61%,较上半年的增幅进一步下行;实现归属于上市公司股东的净利润76.00亿元,同比增幅5.21%。

其中,第三季度阳光电源增收不增利。公司实现营业收入189.26亿元,同比增长6.37%;但归母净利润为26.40亿元,同比及环比增速均有近8%的下滑。

阳光电源的业绩表现与光伏行业的整体景气度相关。公司主营业务中,光伏业务占比约七成,储能业务占比约四分之一。

“今年前三季度新能源各赛道持续保持了一定的增长态势,行业在经历过去两年高增后,今年增速有所放缓。” 陆阳表示。

同时,国内外的行业表现又有较大差异,主要是国际市场拖了后腿,“市场出现了新的结构性变化”。

光伏方面,根据国家能源局、光伏行业协会及第三方机构数据,前三季度全球光伏交流侧装机约288GW,同比增长20%。陆阳表示,国内及亚太保持了较快增长,欧美等区域则表现一般。

储能方面,根据国家能源局及第三方机构数据,2024年前三季度全球储能装机超过100GWh,同比增长57%。同时,储能市场从以往的中、美、英、澳点状市场,变为全球遍地开花,欧洲、中东、亚太等地区储能招标量和装机量均出现了大幅提升,其中中国增长最快。

风电方面,国内风电新增并网容量也从去年前三季度33GW,增长到今年前三季度39GW,同比增长19%。

从中报分地区营收占比表现也可见国内外市场正发生变化。上半年,国内市场营业收入175.43亿元,营收占比56.56%,同比上升了约10个百分点。在2022年和2023年的同期,这一占比为47%和46%。

海外地区营收占比则由去年上半年的约54%降至今年的43.44%,相应下降了十个百分点。

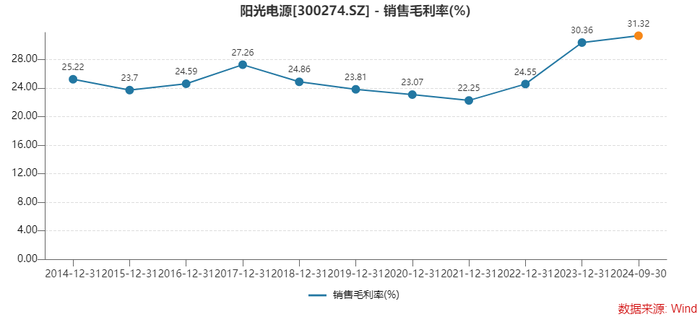

阳光电源三季报的亮点在于,公司销售毛利率在上升,来到了近十年的高位。前三季度公司销售毛利率为31.32%,较去年全年增加了近1个百分点。

四季度现金流将继续改善

阳光电源三季报中还有几项财务数据稍显异常。

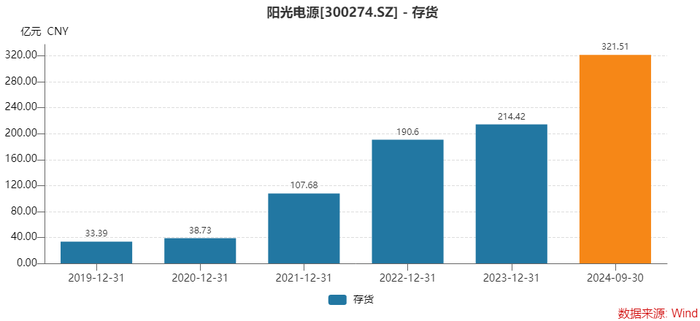

首先,存货激增。

在营收规模大幅增长的前两年,阳光电源存货上升幅度较快,两年增加了约100亿元。

今年公司存货继续上升。截至2024年三季度末,公司存货余额321.51亿元,较去年末的214.42亿元又上升了超过100亿元。

“主要是地面电站在建项目增加,建设、并网周期相对较长,其次是公司家庭光伏业务的存货。其余的增长主要来自于海外业务,主要是为满足海外储能订单交付需求,工厂及海外在途库存增加。”对存货余额的上升,阳光电源高管如此解释称。

其次,公司应收账款及应收票据余额260亿元,tp钱包较年初增加约42亿元。

阳光电源回应称,主要是收入增长带来应收账款规模的增加。另外,“国内收入占比相比去年同期提升,国内项目付款周期一般比海外长。”

再次,财务费用3.2亿元,同比增加3.4亿元。

阳光电源表示,主要受汇兑损益影响,“针对汇率波动,公司已实施一系列套保方案,实现套保收益2.3亿元,核算在投资收益科目,所以综合来看汇率收益1.3亿元。”

此外,前三季度阳光电源经营净现金流大降,较去年同期减少38亿元至8亿元。

对此,田帅解释称,主要是存货和应收账款增长,占用的资金增加。

事实上,阳光电源经营净现金流已转正,上半年这一数据为-26亿元。三季度实现34亿元,环比大幅改善。

“随着四季度电站项目和海外项目的持续交付,回款增加,现金流有望继续改善。”田帅表示。

“今年完成目标问题不大”

光伏行业未来前景如何,作为龙头的阳光电源业绩会否持续增长呢?对此,阳光电源表现出乐观态度。

“我们认为行业发展的主逻辑一直没有变化。”陆阳分析。他认为,从发展空间上来看,全球风光一次能源消费占比尚处低位,未来提升空间大。

根据第三方机构数据,2023年全球发电量中可再生能源占比仅30%,其中风光发电占比13.3%, 预计2030年全球风光发电占比提升至38%。

从经济性来看,新能源未来规模化+技术进步,度电成本持续降低,经济性持续改善,新能源将是最便宜的电力来源。

在储能业务方面,阳光电源表示,第三季度公司储能出货已开始上量,第四季度具体出货量需要看订单的交付进度要求,“今年完成年初目标问题不大,明年的出货目标尚待研讨”。

储能业务方面,欧美地区盈利能力相对较好,国内市场,客户对储能产品价格相对敏感,竞争激烈,盈利能力较差。

“公司储能发货量同比一直是在增长的,由于收入确认的滞后性,今年第三季度的发货的收入确认会延后到四季度或明年。”阳光电源表示。

在明年逆变器出货目标上,阳光电源表示,全球光伏明年新增装机预计增长15-20%,预计公司逆变器出货和行业增速保持一致。

华泰证券研报认为,阳光电源海外储能业务布局持续扩大,下半年进入海外交付旺季,未来有望进一步推动业绩增长。但考虑到公司新能源电站收入节奏放缓,逆变器国内占比提拖累毛利率,下调新能源电站开发收入假设,下调逆变器毛利率假设,下调储能销量假设,下调公司2024年归母净利润预测值至110.69亿元,此前预期为115.42亿元。

二级市场上,阳光电源年内涨幅超过40%,振幅超过100%。

三季度期间,阳光电源十大流通股东持股有增有减。北向资金、合肥汇卓股权投资合伙企业、华泰柏瑞中证光伏产业基金在减持,同时易方达易两只基金在增持,华泰柏瑞另一只沪深300指数基金、华安创业板50指数基金在增持。三季度期间,公司整体的股东户小幅下降。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:刘万里 SF014