登录新浪财经APP 搜索【信披】查看更多考评等级

中信建投前三季度净利润同比下降24.5,其中,投行业务下滑超六成,短期借款翻倍,与此同时,内控频频踩线,年内被罚超10次。

受保荐项目屡屡被撤回影响,中信建投前三季度净利继续维持大幅下滑趋势。10月30日,中信建投发布2024年三季报数据显示,前三季度实现营收143.15亿元,同比下降22.13%;归母净利润42.97亿元,同比下降24.49%。

营收净利润延续大幅下滑的同时,中信建投证券年内频频被监管“点名”,第三季度又新增多条处罚信息。10月18日,中国证监会披露了对中信建投证券的监管处罚信息。公告显示,中信建投证券在部分项目中尽职调查不充分;未有效督促发行人做好募集资金专户管理;内核未充分关注项目风险;对外披露招股说明书实质修改后内控未再次审批等,违反了《合规管理办法》第六条的规定。刘乃生作为分管投行业务高管,对上述问题负有责任。证监会决定对中信建投证券、刘乃生采取监管谈话的行政监管措施。值得关注的是,据不完全统计,今年以来中信建投的投行业务已超10次受罚,凸显合规内控问题。

针对经营业绩、投行业务、内控管理等相关问题,发现网向中信建投证券发送采访调研函,截至发稿前,中信建投证券未就相关问题给予合理解释。

前三季度营收净利同比下降超20%

10月30日,中信建投发布2024年三季报,公司前三季度实现营收143.15亿元,同比下降22.13%;归母净利润42.97亿元,同比下降24.49%。第三季度实现营收47.87亿元,同比下降2.69%;归母净利润14.40亿元,同比增长4.05%。

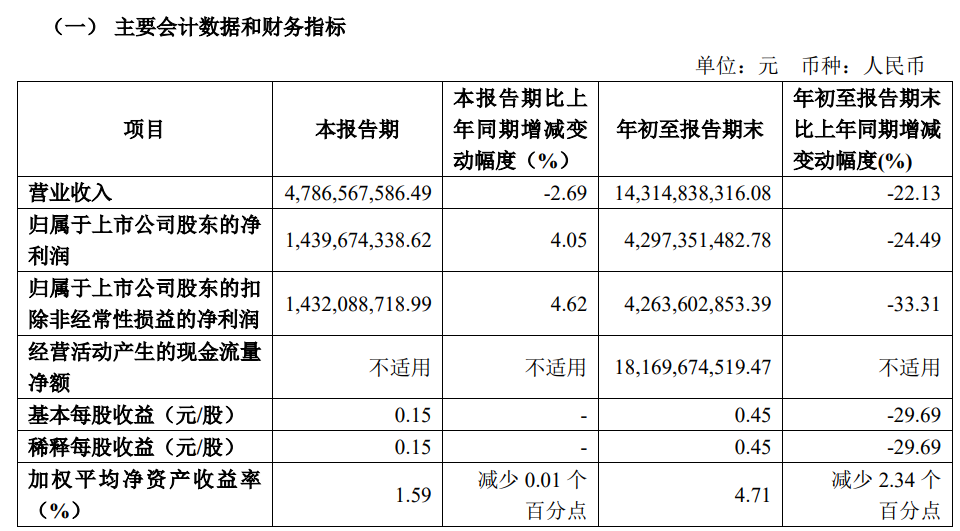

(主要财务数据截图:中信建投证券2024年第三季度报告)

(主要财务数据截图:中信建投证券2024年第三季度报告)其中,中信建投的扣非净利润从年初至报告期末减少了33.31%至42.64亿元,主要是手续费及佣金净收入、利息净收入减少。三季报数据显示,报告期内公司手续费及佣金净收入64.88亿元,较去年同期减少31.60%,主要原因是投资银行业务手续费及佣金净收入减少。而受利息收入减少的原因,前三季度中信建投的利息净收入仅为4.48亿元,较去年同期的15.08亿元大幅下降70.31%。

具体来看,投资银行业务手续费及佣金净收入明显减少,2024年前三季度实现收入14.97亿元,去年同期为38.93亿元,同比下降约62%。经纪业务、资管业务手续费净收入分别为37.43亿元、9.25亿元,同比均有所下滑。

实际上,中信建投的业绩在近两年度和今年上半年连续下滑,2022年、2023年及2024年上半年,该公司营收分别同比下降7.72%、15.68%、29.24%,归母净利润分别同比下降26.56%、6.45%、33.66%。

半年报披露的信息显示,中信建投四大业务板块全线减收。具体来看,公司营收第一大来源交易及机构客户服务业务板块实现营业收入合计36.22亿元,同比减少28.51%;投资银行业务板块实现营业收入10.02亿元,同比减少61.81%;财富管理业务板块实现营业收入28.51亿元,同比减少5.45%;资产管理业务板块实现营业收入6.25亿元,同比减少13.27%。

在业绩说明会上,中信建投职工监事赵明表示,公司投行收入下降,主要因公司股权承销规模下降;财富管理收入下降,主要因二级市场股基交易量同比下降;交易及机构客户服务收入下降,主要因市场波动影响,权益类自营收入同比下降;资产管理收入下降,主要因股权跟投收益同比下降所致。

数据显示,TokenPocket官网截至目前,沪深北三家交易所再融资项目终止审查企业已达649家,年内参与再融资保荐项目的券商,其中37家券商存在再融资撤否情况,中信建投的撤否率为34.21%。此外,Wind数据显示,截至9月末,以中信建投证券作为保荐人的34家IPO选择了终止或撤回。

营收净利润持续下滑超20%的同时,中信建投的短期借款在今年前三季度大幅增加,资产负债率超80%。对于短期借款由上年度末的4.73亿元增涨了295.69%至本报告期末的18.73亿元,中信建投表示,主要是信用借款增加。

内控管理频频踩线 年内被罚超10次

业绩持续下滑外,中信建投内控管理也频踩监管红线。10月18日,中国证监会发文称,经查,发现中信建投证券在部分项目中尽职调查不充分;未有效督促发行人做好募集资金专户管理;内核未充分关注项目风险;对外披露招股说明书实质修改后内控未再次审批等,违反了相关规定。刘乃生作为分管投行业务高管,对上述问题负有责任。

按照有关规定,中国证监会决定对中信建投证券、刘乃生采取监管谈话的行政监管措施,并要求中信建投证券应引以为戒,认真查找和整改问题,建立健全和严格执行投行业务内控制度、工作流程和操作规范,诚实守信、勤勉尽责,切实提升投行业务质量,严格按照内部问责制度对责任人员进行内部问责,并向北京证监局提交书面问责报告。

值得关注的是,今年以来,中信建投投行业务罚单不断,据不完全统计,年内中信建投投行业务已被罚12次。包括因恒达智控、云鼎科技、大参林(维权)、常熟汽饰、中兴新材、芯天下、紫晶存储、卓谊生物等8个IPO项目及格力地产(维权)债券项目被罚,具体事由包括未能勤勉尽责、研发费用核查不充分等。

其中,最典型的就是,科创板的“欺诈发行第一股”紫晶存储IPO欺诈发行案和红相股份(维权)财务造假、欺诈发行案。2023年4月,证监会因紫晶存储存在欺诈发行、信息披露违法违规而对其进行行政处罚。作为紫晶存储的保荐机构和主承销商,中信建投被监管层罚没1.14亿元之外,2023年5月,中信建投与其他中介机构共同出资人民币10亿元设立紫晶存储事件先行赔付专项基金,用于先行赔付适格投资者的投资损失,以维护投资者合法权益。

红相股份则是在2017至2022年连续六年财务造假,三次欺诈发行的保荐人或财务顾问都是中信建投。中信建投近几年至少卷入9起欺诈发行案件。

不仅如此,今年7月,中信建投还因实习生炫富致密事件深陷舆论质疑。在网上流传视频中,一名实习生驾驶豪华跑车去中信建投证券实习,并将中信建投正在做的IPO项目放在短视频中。该视频被曝光后迅速冲上热搜,有声音指该起事件暴露出实习生个人缺乏保密意识,也暴露出中信建投在实习生管理以及风险控制方面的缺失,并质疑可能存在协助财务造假等问题。

中信建投当时于“中信建投之窗”微信公众号回应称,经核实,该学生系华中科技大学大一学生,其父亲为非公职人员,从未在金融监管部门任职。就视频所涉及的公司客户信息,公司将尽力降低对客户的影响,切实维护客户权益。涉及员工工作笔记等信息,经查不存在协助财务造假等情况。

(记者罗雪峰 财经研究员 周子章)

●菲鹏生物IPO:受益疫情,股权频变且疑点多需关注

●国缆检测IPO:业务体量小且集中华东,偿债能力有所下滑

●新华保险一季度净利下降近八成,去年新业务承压且内控不足

●网易云音乐与腾讯音乐互撕 前者去年亏超10亿元

]article_adlist-->

在看点一下

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP